| Рубрикатор |  |

|

| Статьи |  |

ИКС № 7 2007 |  |

|

| Юрий ДОМБРОВСКИЙ | 01 июля 2007 |

Мал, да удал

В первой половине 90-х годов в России отрасль связи стараниями ее руководства первой из естественных государственных монополий открылась для частного бизнеса. Это было своевременно, поскольку появились новые технологии, на внедрение которых у государства средств не было. Основной поток инвестиций направился в зарождающийся сотовый бизнес, так как на пути к рынку фиксированной связи стояли традиционные монополисты. Заниматься «телефонией» можно было только при поддержке или по крайней мере невмешательстве с их стороны. При этом подотрасль сотовой связи весьма и весьма капиталоемка, и с самого начала региональные операторы относились к среднему бизнесу. Но тут подо-спели Интернет и IP-телефония, доступные самому малому предпринимательству, и количество выданных лицензий измеряется сегодня многими тысячами. На эти «малые формы» монополисты поначалу внимания не обращали, однако вторгающимся на их поле операторам подвижной и фиксированной связи предлагали совершенно дискриминационные условия присоединения.

В первой половине 90-х годов в России отрасль связи стараниями ее руководства первой из естественных государственных монополий открылась для частного бизнеса. Это было своевременно, поскольку появились новые технологии, на внедрение которых у государства средств не было. Основной поток инвестиций направился в зарождающийся сотовый бизнес, так как на пути к рынку фиксированной связи стояли традиционные монополисты. Заниматься «телефонией» можно было только при поддержке или по крайней мере невмешательстве с их стороны. При этом подотрасль сотовой связи весьма и весьма капиталоемка, и с самого начала региональные операторы относились к среднему бизнесу. Но тут подо-спели Интернет и IP-телефония, доступные самому малому предпринимательству, и количество выданных лицензий измеряется сегодня многими тысячами. На эти «малые формы» монополисты поначалу внимания не обращали, однако вторгающимся на их поле операторам подвижной и фиксированной связи предлагали совершенно дискриминационные условия присоединения. Картина дня

Сейчас все операторы работают в условиях новой отраслевой нормативной правовой базы, которая сильно изменила правила ведения операторского бизнеса, требования к нему, межоператорские отношения. С одной стороны, альтернативные операторы получили возможность по многим вопросам «на равных» разговаривать с монополистами. С другой стороны, нельзя не отметить, что отраслевое законодательство направлено на поддержку этих крупнейших игроков рынка, поэтому работать в его рамках легче крупным операторам, нежели мелким.

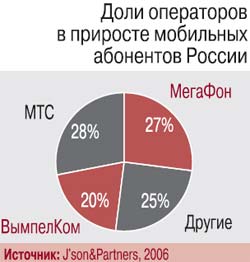

Однако и в таких непростых условиях региональные операторы сотовой связи устойчиво развиваются. По итогам 2006 г. их совокупная абонентская база достигла 23 млн.

Конечно, лицензионное покрытие федеральных операторов неизмеримо шире. Однако регионалы обслуживают 20% абонентов в регионах России, в отдельных же агломерациях их доля еще выше. На тех региональных рынках, где кроме федералов присутствует и четвертый-пятый игрок, тарифы всех операторов ниже на 25–30%, чем там, где действует только федеральная «тройка».

Расплата за привлекательную ценовую политику – не столь высокая доходность бизнеса региональных операторов, ARPU которых составляет $5–7, а в сельской местности и того ниже. Но если учесть, что численность абонентской базы большинства сотовых операторов уже превышает 100 тыс., что в некоторых регионах сильные регионалы уже давно перевалили за 1 млн, а их операторские группы набрали не один миллион пользователей, то масштаб бизнеса получается заметный. При этом региональные операторы формально являются «средними предприятиями», с численностью персонала обычно не более 200 человек, а в экономных случаях – и 100.

Расплата за привлекательную ценовую политику – не столь высокая доходность бизнеса региональных операторов, ARPU которых составляет $5–7, а в сельской местности и того ниже. Но если учесть, что численность абонентской базы большинства сотовых операторов уже превышает 100 тыс., что в некоторых регионах сильные регионалы уже давно перевалили за 1 млн, а их операторские группы набрали не один миллион пользователей, то масштаб бизнеса получается заметный. При этом региональные операторы формально являются «средними предприятиями», с численностью персонала обычно не более 200 человек, а в экономных случаях – и 100. Остро конкурируя между собой, сотовые операторы сегодня оттягивают на себя абонентов фиксированных сетей, как минимум – их трафик. Более того, на селе сотовая связь пользуется порой большей популярностью, чем проводная, и не только потому, что она приходит туда, где провода появятся нескоро. Абоненты в пригородах и сельской местности прекрасно понимают, что звонки по сотовому в соседнюю деревню, в областной или районный центр обойдутся им дешевле, чем внутризоновое соединение по сети фиксированной связи.

Интересно отметить, что доля доходов от Интернета у региональных операторов выше, чем у крупных игроков. В частности, у большинства регионалов доля доходов от неголосовых услуг (GPRS, Интернет, MMS) превысила 18%, а у федеральных компаний эта цифра в пределах 15%.

Модель «Монтекки и Капулетти»

Подотрасль сотовой связи весьма монополизирована: дефицит радиочастотного ресурса просто не позволяет появиться на рынке множеству игроков. Но конкуренция очень остра: три крупнейших федеральных оператора имеют объективные преимущества, поэтому небольшим региональным операторам приходится, что называется, «выкручиваться». Фактически каждый из них конкурирует на своей ограниченной лицензионной территории не просто с местными филиалами федеральных сотовых сетей, а с этими сетями целиком.

В последнее время некоторыми крупными игроками стало практиковаться переманивание клиентов у конкурентов. Эта тенденция грозит разрастись как снежный ком. Эффективность таких действий для агрессора крайне низка, хотя некоторые «летуны» и не преминули получить бесплатные SIM-карты. Это возвращает нас в недавнее прошлое, к взаимоотношениям типа «Монтекки и Капулетти», когда даже рядовые сотрудники конкурирующих компаний агрессивно «задирались», сталкиваясь на общих тусовках и т.п. А недобросовестная конкуренция в долговременной перспективе может привести к дестабилизации российского рынка, отличающегося одними из самых низких в мире тарифов.

Хочется надеяться, что конкуренция на российском рынке связи станет более цивилизованной. Что жестко конкурируя за потребителя, руководители компаний будут вместе с тем отстаивать общие интересы в отраслевых союзах, и такая разрушительная практика прекратится. Российское бизнес-сообщество за последнее десятилетие прошло огромный путь. Места на огромных просторах России, щедро удобренных «нефтяными дрожжами», хватит всем.

Проводники инноваций

В российской отрасли ИКТ SMB-предприятия фактически выполняют роль проводников новых технологий, доводя их до розницы со свойственной им гибкостью.

Так, взрывной рост абонентской базы мобильных сетей повлек за собой появление тысяч партнеров, контент-провайдеров, бизнес которых малозатратен и высокодоходен, но весьма рискован и высококонкурентен, ибо велика вероятность предложить рынку неинтересный ему продукт. Этот сегмент рынка доступен предпринимателям с самым небольшим стартовым капиталом. Несмотря на усилившееся в последнее время внимание к нему регулятора, он по-прежнему весьма комфортен наряду с традиционными «софтостроением» всех видов, консалтингом, системной интеграцией, проектированием и монтажом компьютерных и телекоммуникационных систем.

SMB трудно рассчитывать на то, что к его мнению прислушаются по многим важным регуляторным вопросам, включая и такие, как авторское право, техническое регулирование и т.п. Для механизмов же саморегулирования в сегментах ИКТ-рынка, равно как и в других отраслях, пока нет правовой базы. Однако, как показывает жизнь, вопреки всем мрачным прогнозам региональное мобильное сообщество выглядит сегодня неплохо. Что же касается будущего, то прогнозы аналитиков обещают ему развитие в границах принципа Парето (региональные операторы – это те самые 80% игроков, которые могут обеспечить 20% общего объема рынка), возможно, с небольшими колебаниями в его пользу.

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!