| Рубрикатор |  |

|

| Статьи |  |

ИКС № 1 2020 |  |

|

| Александр БАРСКОВ | 05 февраля 2020 |

Российский рынок DWDM: лямбда за лямбдой

Технология спектрального уплотнения каналов – «рабочая лошадка», везущая основной груз растущего объема трафика на сетях связи. Она дает возможность повышать пропускную способность сетей без прокладки новых линий и без существенных инвестиций в строительство.

Системы спектрального уплотнения (Wavelength Division Multiplexing, WDM) позволяют передавать по одному оптическому волокну несколько каналов на разных длинах волн. Сегодня активно применяются решения, которые могут «укладывать» в одно волокно до 96 каналов, а пропускная способность каждого канала может достигать 100 или 200G. Таким образом емкость одного волокна составляет терабиты или даже десятки терабит в секунду.

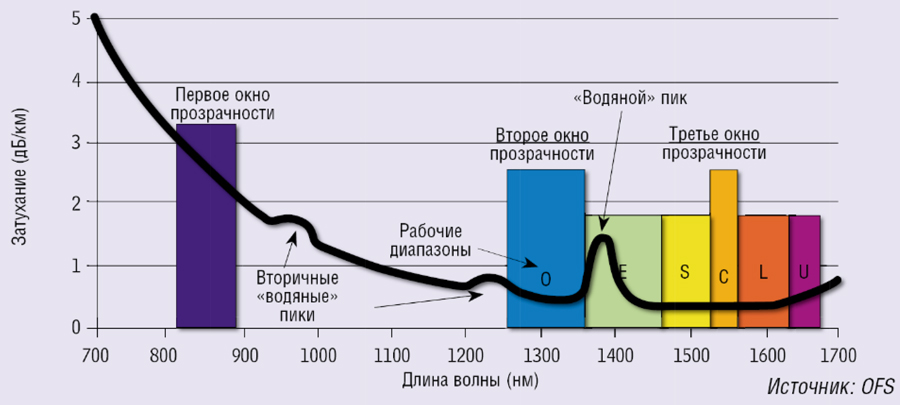

Первые системы WDM были всего лишь двухканальными: с передачей на длинах волн 1310 и 1550 нм (рис. 1). Мощный толчок развитию WDM дало появление в начале 90-х годов прошлого века эрбиевых усилителей, работающих в C-диапазоне (1530–1565 нм), в котором затухание оптического сигнала минимально. Именно в этом диапазоне располагаются спектральные каналы систем DWDM (Dense WDM), причем располагаются очень плотно – типовые решетки имеют шаг 0,4 нм (50 ГГц) или 0,8 нм (100 ГГц), – отсюда и слово «dense» в названии технологии.

Рис. 1. Затухание типичного оптического волокна

Заметим, что наряду с плотным (DWDM) существует и так называемое грубое спектральное уплотнение (Coarse WDM, CWDM). Оно предусматривает передачу в широком диапазоне (1260–1625 нм) до 18 оптических каналов с шагом 20 нм между ними. Большинство каналов систем CWDM не входит в рабочий диапазон длин волн эрбиевых усилителей, поэтому использовать их в этих системах нельзя. В результате область применения решений CWDM ограничивается проектами с небольшими расстояниями между узлами. Пропускная способность таких решений не превышает 10 Гбит/с, а масштабирование – указанных выше 18 каналов.

Российский рынок: ключевые игроки…

На сегодня системы DWDM служат основным транспортом в магистральных сетях национального и трансконтинентального уровня. Достаточно широко эта технология применяется в региональных сетях. В последнее время отмечается рост ее востребованности в городских сетях, особенно для обеспечения обмена трафиком между центрами обработки данных (Data Center Interconnect, DCI).

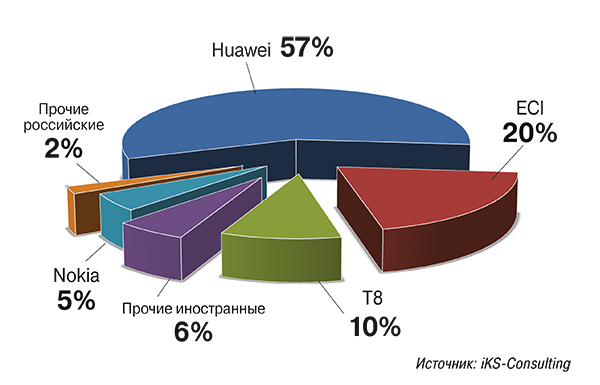

Объем российского рынка оборудования DWDM, оцененный экспертами iKS-Consulting исходя из среднегодового объема заказов на такое оборудование, составил в 2018 г. около $161 млн. Лидером этого рынка с долей в 57% стала китайская компания Huawei (рис. 2). Ее оборудование широко представлено на магистральных сетях «Ростелекома», большой тройки сотовых операторов и «Транстелекома», а в корпоративном сегменте клиентами Huawei являются Банк России, Сбербанк, НСПК, «Связьтранснефть», РЖД, «Автодор» и др.

Рис. 2. Доли крупнейших поставщиков DWDM-оборудования в России в 2018 г.

Также в тройку лидеров по поставкам DWDM-оборудования на российский рынок в 2018 г. вошли израильская ECI (20%) и российская T8 (10%). Эксперты отмечают существенные колебания объемов продаж у одних и тех же производителей от года к году, что характерно для рынка, на котором один-два крупных проекта могут кратно увеличить продажи. Так, с 2014 по 2017 гг. среднегодовая доля доходов у Nokia была порядка 15%, а компания находилась на втором месте. Однако в результате падения курса рубля и организационных пертурбаций с 2016 г. доходы Nokia на российском рынке, а следовательно, и ее рыночная доля все время снижались, и в 2018 г., по оценке iKS-Consulting, она составила всего 5%. ECI, наоборот, в 2014–2017 гг. не дотягивала по рыночной доле до второго места приблизительно три процентных пункта. Но в 2018 г. компания заключила контракты с большой сотовой тройкой и «Ростелекомом» на поставку DWDM-оборудования в рамках выполнения требований «Закона Яровой», в результате чего ее доля на российском рынке DWDM-оборудования подскочила до 20%.

Совокупная доля других зарубежных производителей – PacketLight, Ciena, ADVA, Ekinops, Infinera и Cisco (все они вошли в категорию «Прочие») – в 2018 г. составила приблизительно 6%. Эксперты отмечают существенное снижение показателей этих компаний, тогда как, например, в 2014–2015 гг. Ciena, ADVA и Infinera (вместе с поглощенной в 2018 г. фирмой Coriant) входили в «первый эшелон», каждая в отдельности занимая более 5% российского рынка.

Помимо T8 – явного лидера среди отечественных производителей оборудования DWDM – в России работают еще несколько компаний, чью продукцию в большей или меньшей степени можно признать отечественной, но их суммарная доля в 2018 г. составила всего 2%. Это, в частности, питерская «Супертел», оборудованию которой, как и продукции Т8, присвоен статус ТОРП – телекоммуникационного оборудования российского производства. Выпуск DWDM-оборудования не главный вид деятельности данного предприятия, поэтому если общая среднегодовая выручка «Супертел» и Т8 за предыдущие пять лет сравнимы, то по доле доходов от продаж DWDM-оборудования петербургский изготовитель существенно уступает Т8. На рынке присутствуют еще два российских производителя DWDM-оборудования. Это НТО «ИРЭ-Полюс», дочерняя компания международного концерна IPG Photonics, и компания Qtech, выпускающая различное телекоммуникационное оборудование, в том числе «коробочные» DWDM-устройства для региональных и городских сетей связи.

Российские производители DWDM-оборудования пытаются конкурировать с иностранными поставщиками, совершенствуя функциональные возможности, наиболее востребованные на российском рынке. Но у них отсутствует собственная электронная компонентная база, а скромные бюджеты на НИОКР не поддаются никакому сравнению с теми, что имеются в распоряжении мировых грандов. Так что о серьезной конкуренции с глобальными лидерами рынка DWDM-оборудования в сфере новейших научно-технических достижений говорить не приходится.

Политика импортозамещения вкупе с международными санкциями, с одной стороны, способствует росту продаж отечественного оборудования DWDM, а с другой – несет угрозу еще большего технологического отставания, поскольку многие комплектующие для систем DWDM приобретаются за рубежом, в том числе у американских компаний.

…и ключевые заказчики

Крупнейшим потребителем DWDM-оборудования в России является компания «Ростелеком», которая в период 2014–2018 гг. закупала это оборудование в среднем на $30 млн в год. Далее следует большая сотовая тройка – «Мегафон», МТС и «Вымпелком», – а замыкает топ-5 основных заказчиков ТТК. По оценке iKS-Consulting, объем среднегодовых заказов первой пятерки российских потребителей DWDM-оборудования составлял в 2014–2018 гг. примерно 57% среднегодового объема всего российского рынка DWDM-оборудования. Совокупные среднегодовые закупки операторов регионального уровня в этот период iKS-Consulting оценивает цифрой почти вдвое меньшей объема закупок первой пятерки, хотя численность игроков этого сегмента на порядок больше.

Среди представителей корпоративного сектора, активно использующих DWDM, аналитики выделяют банковские структуры (в первую очередь, «Сбербанк»), предприятия энергетического, нефтегазового и транспортного секторов. В частности, «Транснефть» задействует DWDM при строительстве сети вдоль нефтепровода «Сила Сибири», «Автодор» – вдоль трассы Москва – Санкт-Петербург, а РЖД – вдоль московской кольцевой железной дороги с хордами и заходами в Москву. Предприятия энергетики в лице своих корпоративных операторов связи, например «Иркутскэнерго-связь», внедряют DWDM на сетях технологической связи.

Следует выделить использование DWDM для подключения и организации каналов связи между ЦОДами. В решениях DCI, как правило, применяются наиболее современные технологии. В частности, каждый спектральный канал (лямбда) обеспечивает передачу 100 Гбит/c, тогда как в промышленных сетях зачастую устанавливается более дешевое оборудование со скоростями 10 Гбит/с на лямбду. Основные заказчики решений DCI в России – это крупные финансовые структуры.

Анатомия роста

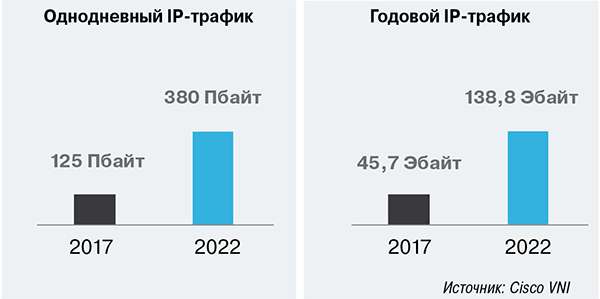

Главный драйвер спроса на оборудование DWDM – рост трафика, который, по всем прогнозам, продолжится (рис. 3). По мнению Евгения Жукова, отвечающего в компании Huawei за решения для операторов связи, этот рост будет связан с передачей данных облачных услуг, видеоконтента, обменом данными между ЦОДами, развитием сетей 5G, интерактивных приложений, систем виртуальной и дополненной реальности (VR/AR). «Все это будет стимулировать переход в магистральных сетях на 200G- и 400G-лямбды», – считает эксперт Huawei.

Влияние 5G – наиболее горячая тема в телекоммуникационном мире – на увеличение объемов трафика и соответственно спроса на системы DWDM проявится не в этом году. «Через два года можно ожидать нового всплеска масштабной модернизации DWDM-сетей, который будет связан с подготовкой к вводу в эксплуатацию сетей 5G», – прогнозирует Леон Тылевич, президент регионального подразделения ECI Telecom по России и СНГ.

Рис. 3. Прогноз роста IP-трафика в России в 2017–2022 гг.

Операторы ожидают, что с вводом в строй сетей 5G основной трафик будут генерировать не частные пользователи, а миллионы подключенных устройств (датчики, счетчики и т.д.), которые будут передавать информацию в различные ЦОДы. Развитие IoT вызовет и увеличение видеотрафика – например, при срабатывании датчика открытия ворот пользователь захочет посмотреть, кто собирается в них заехать, соответственно, по сети пойдет видео, причем в высоком разрешении.

Но и связываемый с развертыванием сетей 5G бум роста IoT-трафика – дело не сегодняшнего дня. «Чтобы IoT начал «давить» на транспортную сеть, нужно чтобы в IoT-сетях были сотни тысяч устройств. Это произойдет никак не раньше 2021–2022 гг.», – дает свою оценку Константин Лукин, генеральный директор компании «Супертел».

Операторы связи рассчитывают на серьезное увеличение объемов трафика, передаваемых через Россию транзитом. «Мы надеемся на увеличение (числа) каналов в Европу из Китая и Японии, а после построения Южного кольца – и из Индии», – говорит Николай Кастомаров, директор по развитию сети ДТПиР «Транстелекома». Он отмечает, что в Китае и Индии бурно идут процессы цифровизации. Так, известно, что многие международные компании размещают свои колл-центры в Бангалоре, откуда идет огромный поток трафика.

Помимо возможности нарастить пропускную способность оптических каналов связи без прокладки нового волокна важным фактором, определяющим интерес заказчиков к решениям DWDM, является возможность организовать канал оперативно. «Если у вас уже есть оптический кабель и вам нужен дополнительный канал, то с помощью DWDM-оборудования за несколько часов можно организовать 80 дополнительных каналов на том же самом волокне. Эта оперативность перекрывает все остальное. У меня есть опыт создания нового канала 10 Гбит/с Петербург – Вологда в течение четырех часов. Ни одна другая технология не позволяет получить новый канал связи так быстро», – делится опытом Константин Марченко, заместитель генерального директора Т8.

Эксперт Т8 также отмечает, что с повышением доступности спектральных каналов клиенты стали чаще брать «под каждый сервис отдельную лямбду». «Естественно, у разных сервисов разные требования к пропускной способности, и далеко не каждому необходим канал 100G, тем более 200G или 400G. Но важно, что спектральный канал обеспечивает физически отдельную среду передачи. У клиентов есть несколько функциональных систем, и они не хотят, чтобы эти системы влияли друг на друга, поэтому стремятся их разнести по разным лямбдам», – продолжает он.

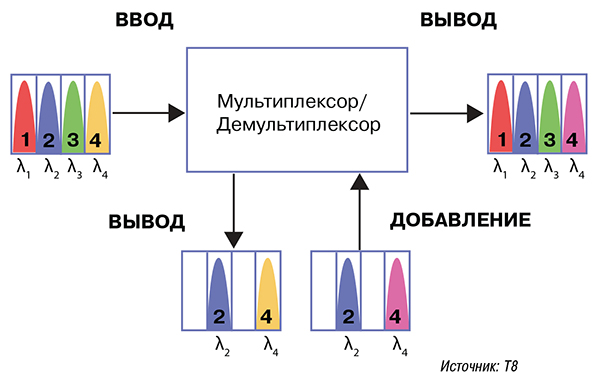

При увеличении числа спектральных каналов, в том числе за счет использования отдельного канала для каждого сервиса, все более востребованной на рынке будет их коммутация. Такой функционал реализуют реконфигурируемые оптические мультиплексоры ввода-вывода (Reconfigurable Optical Add/Drop Multiplexer, ROADM) – относительно новый класс оборудования, которое в России пока применяется очень ограниченно. Мультиплексоры ROADM устанавливают, как правило, крупные операторы и богатые структуры, например, Сбербанк. Но даже у таких потребителей ROADM, по оценке iKS-Consulting, затрагивают менее 10% лямбд.

Что такое ROADM Принцип работы мультиплексора ROADM Реконфигурируемый мультиплексор ROADM позволяет программно изменять распределение спектральных каналов по волокнам. В основе такого мультиплексора – матрица селективного переключения спектральных каналов (Wavelength Selective Switch, WSS), которая способна направить пришедший на входной порт спектральный канал (лямбду) на любой из N выходов. |

Ценовой барьер

Цена на DWDM-оборудование постепенно снижается, но, как указывают операторы, медленнее, чем тарифы на пропуск трафика. Таким образом, динамика снижения стоимости DWDM-оборудования не компенсирует потери от падения тарифов. Это вынуждает операторов, особенно не крупных, приобретать более дешевое оборудование, что расширяет ниши, в частности, российских производителей.

Одна из тенденций, которую отмечают аналитики, – это уменьшение стоимости сетевого оборудования за счет замены активных компонентов на пассивные. Для российского рынка этот фактор очень важен, так как многие операторы и владельцы ЦОДов регионального и городского уровня, органы региональной и городской власти, а также представители не самого крупного бизнеса не могут позволить себе наивысшие достижения в области DWDM.

В ожидании бурного роста

Уровень развития телекоммуникационной инфраструктуры в нашей стране можно считать вполне удовлетворительным, особенно с учетом огромных расстояний и относительно низкой плотности населения. В России построена разветвленная оптическая сеть с множественным резервированием маршрутов, охватывающая практически всю территорию страны с запада на восток. Пропускная способность сети на направлении Москва – Санкт-Петербург превышает 60 Тбит/с, Москва – Хабаровск – 10 Тбит/с, а еще на восьми направлениях – 2 Тбит/с (подробнее см. Г. Башилов. Связность российских ЦОДов: вперед, в регионы? ).

При этом основные маршруты магистральных сетей РФ были сформированы уже к середине 10-х годов. С тех пор их пропускная способность наращивалась путем замены активного оборудования, обеспечивавшей переход с 10- и/или 40-гигабитных оптических каналов на 100-гигабитные. По мнению экспертов iKS-Consulting, в ближайшие несколько лет бурного строительства сетей не предвидится, а необходимое увеличение пропускной способности будет достигаться главным образом умощнением существующих сетей с помощью технологии DWDM.

Там, где на федеральных магистралях ключевыми потребителями DWDM-оборудования («Ростелеком», большая тройка и ТТК) установлено когерентное оборудование, будет постепенно увеличиваться число спектральных каналов 100G и 200G. На региональных магистралях будет наблюдаться переход с каналов 10G на 100G, а в региональных сетях агрегации трафика – рост числа каналов 10G.

Строительство новых магистралей возможно в ближайшие годы вдоль автомобильных трасс от Хабаровска до границы с Беларусью («Автодор»), а также в рамках реализации цифрового Шелкового пути от границы Казахстана также до Беларуси. Как известно, еще в начале 2019 г. «Транснефть Телеком» сообщила о своей победе в тендере China Unicom Global на прокладку транзитного канала связи емкостью 100 Гбит/с на участке Китай – Европа через территории Казахстана, России и Беларуси.

Важным стимулом для развития инфраструктуры связи может стать рост центров хранения и обработки данных, а также все более активное использование корпоративными заказчиками облачных сервисов. Однако и в этой, в целом динамично развивающейся области, есть определенные проблемы. Так, по данным iKS-Consulting, 2019 г. стал третьим годом подряд, в котором рост емкости ЦОДов на территории РФ замедлялся. В 2019 г. количество дата-стоек в России, по предварительным данным, выросло всего на 9,4%, тогда как в предыдущем году этот показатель составил 10,8%, а в 2017 г. – 13%. Кроме того, в последние два года емкость дата-центров стабильно увеличивается лишь за счет Москвы и области, где мощность DWDM-сетей и так уже достаточно высока.

Эксперты ожидают, что в текущем году начнется активное строительство дата-центров в регионах и это подхлестнет развитие сетей связи для их подключения и организации межЦОДовского взаимодействия. Кроме того, в 2022 г. можно ожидать нового всплеска масштабной модернизации DWDM-сетей, который будет связан с подготовкой к вводу в эксплуатацию сетей 5G. Но в целом, по прогнозу iKS-Consulting, в ближайшие четыре года рынок DWDM-оборудования в России будет расти примерно на 6% за

год.

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!