| Рубрикатор |  |

|

| Статьи |  |

ИКС № 9 2005 |  |

|

| Татьяна ТОЛМАЧЕВА | 01 сентября 2005 |

У телекомов с долговым рынком взаимная любовь

Телекомы на фоне российского долгового ландшафта

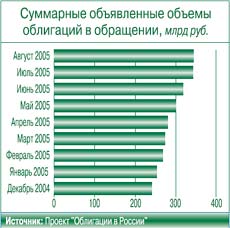

Телекомы на фоне российского долгового ландшафта Российский рынок корпоративных облигаций развивался медленнее отечественного рынка акций. Облигации, как известно, должны выпускаться компаниями, уже достигшими высокой стабильности и имеющими имидж на рынке, что на момент становления российского рынка ценных бумаг было большой редкостью. Современный рынок корпоративных облигаций переживает настоящий бум. Ежемесячно он пополняется новыми эмитентами, а участники «со стажем» увеличивают объемы своих облигационных займов. Так, 18 августа 2005 г. объем торгов корпоративными и муниципальными бумагами составил в стране порядка $119 млн. (для сравнения: объем торгов на российском рынке акций 16 августа 2005 г. достиг рекордного за последний год значения – $64,8 млн.).

Облигационный заем как форма заимствования очень популярен среди российских телекомов. К середине нынешнего года отрасль связи (наряду с банковским сектором) являлась самым крупным заемщиком на долговом рынке: в августе на рынке находилось в обращении 280 выпусков облигационного займа на общую сумму 345 млрд. руб. (свыше $12 млрд.), из которых на долю операторов связи приходилось почти 15% (более 51 млрд. руб.) (для сравнения: в структуре рынка облигаций частных корпораций США сектору телекоммуникаций принадлежит порядка 10%).

Из жизни телекомов на долговом рынке

Среди операторов связи пионером рынка облигационных займов была «Севосетинэлектросвязь». В 1993 г. компания привлекла на долговом внутреннем рынке 750 тыс. руб. Всего же до объединения с ЮТК оператор разместил четыре выпуска облигационных займов на общую сумму 39,5 млн. руб. Все выпуски погашены.

Среди операторов связи пионером рынка облигационных займов была «Севосетинэлектросвязь». В 1993 г. компания привлекла на долговом внутреннем рынке 750 тыс. руб. Всего же до объединения с ЮТК оператор разместил четыре выпуска облигационных займов на общую сумму 39,5 млн. руб. Все выпуски погашены. В 1995–2000 гг. региональные электросвязи уже достаточно активно пользовались этим инструментом. Первым альтернативным оператором, появившимся на рынке облигационных капиталов, был «ТАИФ-Телком», который в 1999 г. успешно разместил облигационный заем на 27 млн. руб. (выпуск погашен в 2002 г.). Среди его альтернативных коллег, обратившихся к этому финансовому инструменту, были СМАРТС, МТС, «ВымпелКом», «МегаФон», «РеКом», «Конверс-связь», «Апекс», «Байкалвестком», «Интелсет». А к середине текущего года способ опробовали уже более 35 российских телекомов, которые произвели в общей сложности несколько сотен выпусков облигаций (сейчас в обращении находятся более 140 выпусков) на общую сумму порядка 53 млрд. руб. В перечень владельцев облигаций, обращающихся на российской бирже, входят 19 операторов связи. Но ни одна из их облигаций не относится к первому эшелону.

Несмотря на небольшой еще опыт наших корпораций по привлечению облигационного капитала, операторы связи уже успели глубоко интегрироваться в международную финансовую систему. На середину 2005 г. размер евробондов отечественных предприятий связи составлял почти $3,5 млрд. Телекомы – наиболее ликвидные компании в секторе корпоративных еврооблигаций. Для российских телекомов привлекателен рынок иностранных облигаций в США, в первую очередь крупными размерами займов, которые в среднем составляют $100 млн, а наиболее крупные достигают $300 млн. и более.

Структура евробондов общепринятая – 3–5 лет с полугодовым купоном. Вопросы качества и надежности выпускаемых облигаций постоянно контролируются корпорациями, так как напрямую влияют на динамику продаж на рынке ценных бумаг. Крупнейшие телекомы тоже начали проявлять заинтересованность в повышении ликвидности собственных облигаций.

Степень риска и надежности облигаций эмитентов оценивают такие аналитические агентства, как, например, Standard & Poors и Moody’s Investors Service (в России – Moody’s Interfax Rating Agency). При этом S&P пользуется системой буквенных обозначений (по шкале убывающего качества) на основе первых четырех букв латинского алфавита – A, B, C и D; для каждой применяются три комбинации (например, AAA, AA, A). Самый высокий рейтинг имеют облигации ААА. Облигации группы B также привлекают инвесторов, которые готовы пойти на риск в надежде на более высокую доходность. Для таких займов характерна некоторая неопределенность в возврате основного долга, выплаты причитающихся процентов, стабильности курса. Группы С и D объединяют облигации с высокой степенью неопределенности в отношении основной суммы долга и процентных выплат.

Аналогичную систему символов использует в национальной рейтинговой шкале (.ru) и Moody’s Interfax Rating Agency. Самая высокая надежность у долговых бумаг с рейтингом Ааа.ru, средние риски – у бумаг с рейтингом Baa.ru. Долговые обязательства с рейтингом Cаа.ru характеризуются как в высшей степени спекулятивные.

Пять доводов в пользу облигационного займа

Финансовый инструмент привлечения средств через облигационный заем очень популярен. Облигации – основной инструмент корпораций, в том числе и телекомов, для мобилизации денежных ресурсов на фондовом рынке. В пользу привлечения облигационного (а не акционерного) капитала говорят следующие обстоятельства:

во-первых, держатели контрольного пакета акций не заинтересованы в увеличении общего числа акций и, как следствие, в размывании своей доли;

во-вторых, в случае застоя биржевой конъюнктуры разместить новый выпуск акций по приемлемому курсу очень сложно;

в-третьих, выпуск облигаций – более дешевый по сравнению с акциями способ финансирования; проценты по облигациям и кредитам могут включаться в себестоимость продукции, а дивиденды по акциям выплачиваются из чистой прибыли;

в-четвертых, облигации предполагают привлечение капитала в основном на длительный период, что позволяет компаниям не только осуществлять крупные инвестиции в оборудование и строительство, но и последовательно планировать свою хозяйственную деятельность, исходя из сроков выпуска облигационных займов;

в-пятых, облигации – достаточно надежный инвестиционный инструмент для инвестора. Это долговое обязательство, свидетельство о кредите, предоставленном владельцем облигации заемщику-эмитенту. Именно поэтому привлечение финансирования через размещение облигационного займа – наиболее доступный инструмент для компаний с репутацией на рынке.

Популярность российских долговых бумаг настолько велика, что переподписка (превышение спроса над предложением) стала на аукционах обычной практикой. Следствие – установленная доходность по бумагам ниже предварительных прогнозов как рыночных аналитиков, так и самого эмитента. Так, на пятый выпуск облигаций «Уралсвязьинформа»BB инвесторы выставили заявок на сумму 3,8 млрд. руб. при объеме эмиссии 2 млрд. руб. В результате установленная ставка первого купона составила 9,19% годовых, что соответствует доходности к погашению в 9,40% годовых. На состоявшемся конкурсе по размещению четвертого выпуска ОАО «РТК-Лизинг» спрос превысил предложение в 2,3 раза.

Популярность российских долговых бумаг настолько велика, что переподписка (превышение спроса над предложением) стала на аукционах обычной практикой. Следствие – установленная доходность по бумагам ниже предварительных прогнозов как рыночных аналитиков, так и самого эмитента. Так, на пятый выпуск облигаций «Уралсвязьинформа»BB инвесторы выставили заявок на сумму 3,8 млрд. руб. при объеме эмиссии 2 млрд. руб. В результате установленная ставка первого купона составила 9,19% годовых, что соответствует доходности к погашению в 9,40% годовых. На состоявшемся конкурсе по размещению четвертого выпуска ОАО «РТК-Лизинг» спрос превысил предложение в 2,3 раза. Оценивая отечественный рынок облигаций в целом, аналитики отмечают тенденцию к смещению в сегмент первичных размещений и снижению активности вторичных торгов. Ярким подтверждением этого стали итоги последних аукционов. В течение только одной недели августа 2005 г. рынок с легкостью «переварил» девять новых выпусков на сумму почти 22 млрд. руб. Причем на большинстве прошедших аукционов спрос превышал предложение в 1,5–2 раза. Высокий спрос рождает предложение, и все больше компаний торопятся воспользоваться благоприятной конъюнктурой.

Рейтинг российских операторов на рынке корпоративных облигаций

Для инвестора облигации как финансовый актив характеризуются потенциальным доходом (параметр доходности облигации) и риском, связанным с его получением (параметром риска является дюрация – средневзвешенный срок размещения актива).

Для инвестора облигации как финансовый актив характеризуются потенциальным доходом (параметр доходности облигации) и риском, связанным с его получением (параметром риска является дюрация – средневзвешенный срок размещения актива). Российские операторы связи широко практикуют выпуск облигаций как с короткой (до 100 дней), так и с длительной (на 3–5 лет) дюрацией (для сравнения: в США облигации выпускаются в среднем на срок от 10 до 30 лет). Сравнительно незначительные сроки для российских корпораций оправданны: они позволяют не только довольно быстро получить покупателю доход, а корпорации – денежные средства, но и обезопасить обе стороны от инфляционных и других экономических потрясений.

Доходность облигаций дифференцирована разными процентными уровнями и существенно зависит от спроса и предложения. Однако процентная ставка по указанным облигациям остается довольно высокой на протяжении длительного времени и колеблется в пределах 8–10%.

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!