Рынок облачной видеоаналитики за семь лет вырастет более чем в три раза

В конце 2021 года объем российского рынка видеоаналитики достигнет 12,3 млрд руб., что на 10,5% больше, чем в 2020 году. Еще через семь лет, по итогам 2028-го, рынок вырастет более чем в два раза, до 26 млрд руб. И если в конце 2021-го доля облака на рынке видеоаналитики в России не превысит 18%, то уже в 2028 сегмент облачного видеонаблюдения займет 27% в структуре общих доходов видеоаналитики.

Такие данные опубликовало ИАА TelecomDaily по итогам исследования российского рынка видеоаналитики.

Основные параметры российского рынка видеоаналитики

Объем рынка ВА в РФ по итогам 2020 года составил 11,1 млрд руб., что на 1,4 млрд (14,2%) больше, чем в 2019-м году. По итогам этого года темы роста несколько снизятся — игроки заработают 12,3 млрд руб., то есть на 1,17 млрд руб. (или 10,5%) больше, чем годом ранее.

Тем не менее, до 2028 года включительно рынок сохранит положительную динамику на уровне 10-12% в год, то есть будет идти, опережая «родительский» рынок видеонаблюдения на 4-6 пп. Таким образом, по итогам 2028-го объем рынка ВА достигнет порядка 26 млрд руб. Это на 133% выше, чем по итогам 2020-го.

Стабильные темпы роста ВА удерживает за счет того, что ее начинают широко использовать не только государственные, но и коммерческие заказчики. Это ключевая технология, которая работает в таких крупных проектах, как «Безопасный город», «Антитеррор», задействована в системах безопасности метро, аэропортов и вокзалов, в программах по повышению безопасности дорожного движения.

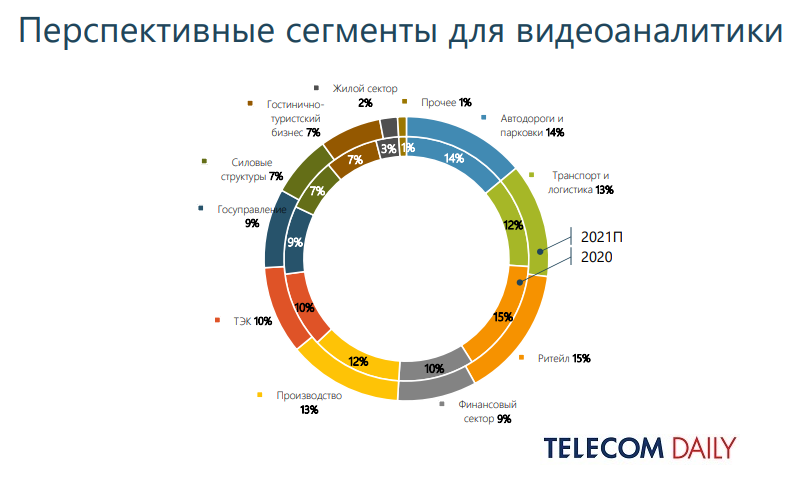

Распределение заказчиков систем ВА между отраслями происходит довольно равномерно. Чаще других технологию используют в ритейле (15%), на автодорогах и парковках (14%), на производстве (13%), на транспорте и в логистике (13%), на ТЭК (10%), в финансовом секторе и госуправления — 9%.

В 2020-2021 годах рынок ВА не имеет явного лидера. Так, наиболее заметные игроки контролирую от 7 до 3% и в то же время первая четверка удерживает до 25% рынка: «Визирь»/ЦРТ — 7%, NtechLab — 6,8%, ITV/AxxonSoft и VisionLabs — по 5,9%, «Элвис»/«НеоТек» — 4,8%, Trassir / DSSL — 4,5%, Ivideon —3,9%.

На долю нишевых игроков, которые занимают менее 0,2%, приходится более 45%.

Несмотря на в целом благоприятные условия (практически все отрасли переходят на цифровые технологии, спрос на которые поддерживается госпрограммами), сохраняются негативные для ВА факторы, из-за которых, например, в 2021 году, как ожидается, темпы роста рынка снизятся на 3%.

К ним относятся дорожающее в результате девальвации рубля импортное оборудование, ПО и СХД, необходимость сокращать бюджеты на безопасность из-за негативных экономических факторов (это касается и государственных, и корпоративных заказчиков), а также замедление при реализации крупных инфраструктурных проектов.

Основные параметры российского рынка облачной видеоаналитики

В большинстве проектов (48%) используется гибридный (смешанный) способ развёртывания решений ВН и ВА. Это значит, что основную систему инсталлируют на ресурсах предприятия, а аналитика, или пространство для хранения видеоданных, находятся в облаке. Примерно треть проектов (34%) не выходят из структуры компании, что могут позволить себе только крупнейшие заказчики. Полностью облачное решение применяется в 18% проектов — как правило, не требующих высокого уровня конфиденциальности.

Согласно прогнозам, среднегодовой темп роста сегмента ОВА с 2021 по 2028 — 17,5%, что на 70% быстрее (и на 7 пп выше), чем у российского рынка ВА в целом. ОВА в ближайшие годы будет развиваться значительно активнее, чем сектор on-premise.

По итогам 2021-го ОВН-игроки заработают 2,2 млрд руб., то есть не более 18% в общей выручке рынка ВА. В конце 2028-го выручка ОВА вырастет более чем на 300%, до 6,8 млрд руб. — это 27% в структуре общих доходов ВА.

Рынок ОВА, по сравнению с ВА, уже консолидирован и распределен между игроками. Лидерами на рынке облачной видеоаналитики РФ по результатам 2020-го года стали операторы двух крупнейших облачных платформ – Ivideon (21,9%) и «Ростелеком» (15,5%). На третьем месте «Синезис» (6,7%) с его облачной платформой для умного города Kipod и выведенной в отдельное юрлицо системой ОВА для ритейла — CasRetail.

Источник: Telecom Daily

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!

Оставить свой комментарий:

Комментарии по материалу

Данный материал еще не комментировался.