| Рубрикатор |  |

|

| Статьи |  |

ИКС № 05-06 2017 |  |

|

| Александра КРЫЛОВА | 14 июня 2017 |

Телеком вырабатывает новое лицо

По рынку бродит призрак перемен. В какую сторону разворачивается махина российских телекоммуникаций, до последнего времени одного из самых благополучных секторов российской экономики?

Идеальный шторм

Причины падения доходов от предоставления самых разных услуг связи населению традиционно ищут в ухудшении экономической ситуации в стране, не изменяющейся к лучшему на протяжении двух лет, в падении реальных доходов и снижении покупательной способности людей. Или – в их потребительском поведении. «Наша российская особенность – низкая платежеспособность клиентов, но самое главное – клиенты телекома не готовы сегодня увеличивать объем потребления услуг связи», – отмечает Валерий Ермаков, вице-президент по работе с корпоративным и государственным сегментами «Ростелекома».

Однако перечень причин, вызвавших замедление роста телеком-рынка, намного длиннее. Операторы связи попали под действие сразу нескольких негативных факторов, которые, накладываясь друг на друга, вызвали существенно более сильный эффект, иными словами, в идеальный шторм.

Начнем с того, что достигнутое в нашей стране 50%-ное проникновение смартфонов (по оценкам РАЭК и OC&C) и их относительно низкая стоимость ($168 против $241 в мире) имеют обратной стороной растущую популярность OTT-сервисов разнообразных «звонилок» и мессенджеров, бесплатных для пользователей, но очень затратных для операторов связи. Для того чтобы справиться с нагрузками на сети, которые создают пользователи Viber и WhatsApp, операторам приходится постоянно умощнять свои сетевые ресурсы, что требует капитальных затрат и негативно влияет на показатели роста бизнеса. Уже сегодня понятно, что возможности повышения пропускной способности сетей небезграничны. «Судя по тому, как у нас растет трафик в мобильных сетях, к 20–21 гг. потенциал существующих технологий будет исчерпан», – утверждает В. Ермаков.

Ну и, конечно, нельзя не упомянуть о ценовых войнах между ведущими операторами, которые разгорелись с новой силой после начала работы Tele2 в Москве. В том, что по итогам 2016 г. средний по рынку показатель ARPU снизился по отношению к 2015 г. на 15–20%, примерно до 300 руб. (данные iKS-Consulting), есть «заслуга» самих игроков рынка.

«В итоге результаты IV квартала были разочаровывающими практически у всех операторов, – подчеркивает Максим Савватин, консультант iKS-Consulting. – А если сравнивать итоги от года к году, то у всех наблюдается очень серьезное падение доходов от основных услуг мобильной связи».

Курс – на B2B

| Грустные цифры

«Тучные годы» остались для операторов связи в прошлом. По предварительным данным Минкомсвязи РФ, в большинстве своем показатели 2016 г. оказались ниже достигнутых по итогам 2015-го. Так, объем реализации услуг связи населению за IV квартал 2016 г. составил 97,3% от результатов предыдущего года, услуг междугородной, внутризоновой и международной связи для населения – 76,2%, местной телефонной связи населению в городах – 89,5%, той же услуги для жителей сельской местности – 93,2%, подвижной радиосвязи для населения – 95,8%. |

Перенос фокуса игроков с массового сегмента на корпоративный и смена роли оператора на роль поставщика готовых решений – это тренд, которому следуют сегодня на рынке все российские телеком-компании. «Рыночная стратегия операторов связи претерпевает изменения потому, что покупка только каналов связи уже никому не интересна, – замечает Илья Астахов, директор департамента развития платформ «Акадо». – Пользователь в любом сегменте рынка ожидает от оператора предоставления полного спектра услуг и сервисов. Поэтому сегодня оператор связи – это сервисная компания, а не просто поставщик услуг связи».

Иными словами, телекоммуникационные компании в сегменте B2B предлагают отнюдь не только услуги мобильной и фиксированной связи и услуги FMC, но и комплексные ИТ-решения в сфере облачных технологий, аналитики больших данных, определения местоположения, управления корпоративными мобильными устройствами сотрудников. «Сегодня весь телеком-рынок начинает разворачиваться в сторону полноценного B2B-инструмента, – делится наблюдениями Елизавета Алексеенко («Яндекс.Телефония»). – Поставщики думают о комплиментарности всех сервисов, способной обеспечивать все бизнес-процессы конкретного малого, среднего или крупного предприятия».

Одним из плацдармов на смежном рынке, на котором закрепляются операторы связи, стал сегмент облачной телефонии. Некоторым из них удалось пробиться в пятерку лидеров, потеснив поставщиков ИТ-сервисов, давно развивающих это направление бизнеса. Так, по данным iKS-Consulting, в начале 2016 г. в ней значились «Манго Телеком» (28,3%), МТС (12,6%), UIS (12,2%), МТТ (10,6%), «Телфин» (9,3%). Другие – например «ВымпелКом», зимой запустивший сервис «Мобильное предприятие», – тоже сдвинулись в этом направлении.

По словам Станислава Мирина, ведущего консультанта iKS-Consulting, облачная телефония является вторым по величине сегментом рынка SaaS после облачной бухгалтерии и занимает в его структуре 16,4%. «Этот сервис очень востребован компаниями, имеющими распределенную структуру, к примеру, розничными сетями, которым он дает возможность через интернет подключить любой магазин. Кроме того, на базе виртуальных АТС сегодня предлагается множество дополнительных услуг: контроль за звонками, распределение их, IVR, и фактически можно организовать виртуальный офис», – отмечает аналитик.

Как и весь рынок SaaS, сегмент виртуальных АТС «заточен» под SMB-компании: таковых в России 4,5 млн, или 90% всего российского бизнеса, они вносят в ВВП страны 20% и дают работу 25% занятого населения. В среднесрочной перспективе объем сегмента, по прогнозам С. Мирина, будет прирастать за счет небольших компаний, которые ранее никакими ИТ-сервисами не пользовались. А позднее, в пятилетнем периоде, подход компаний к организации ИТ изменится, и они начнут передавать на аутсорсинг другие функции, к примеру, администрирование баз данных.

Сейчас участники рынка SaaS отмечают быстрый рост числа игроков, а также обострение конкуренции, конечно же, ценовой: «Еще два года назад на рынке виртуальных АТС, например, было всего несколько компаний, а сегодня более 70. И чтобы выжить, эти маленькие компании применяют, как правило, самый простой способ, а именно демпинг», – отмечает Е. Васильев, генеральный директор МТТ. При этом, по его словам, искусственно занижаются цены на понятные и легко создаваемые продукты, близкие к классической телефонии, – на минуты, номера. А вот продукты с высокой добавленной стоимостью либо не предлагают, либо предлагают, но за серьезные деньги. Вот почему наличие таких облачных сервисов, как CRM, BI, колл-центры, call back, становится сегодня все более весомым конкурентным преимуществом, получить которое стремятся как телеком-операторы, так и облачные провайдеры.

В образовавшейся нише между услугами классической телефонии и облачной формируется сегмент телеком-платформ. Подключение к такой программной платформе по открытому (но не публичному) API обеспечивает заказчикам из мира интернета получение всех необходимых для их ресурса телеком- и ИТ-сервисов и управление ими посредством того же программного интерфейса в автоматическом режиме. При этом провайдеры подобных сервисов предлагают их клиентам по модели white label, что дает возможность последним предоставлять их конечным пользователям от своего имени, – и не видят в этом ничего предосудительного. «Для нас это разумное решение, – говорит Александр Мельников , генеральный директор MCN Telecom, – ведь наш бренд пока не очень раскручен».

С головы на ноги

На корпоративном рынке операторам связи и сервис-провайдерам, иногда по отдельности, а иногда в партнерстве, удается сдерживать натиск зарубежных поставщиков, таких как Viber, Skype, WhatsApp и иже с ними, за счет качества сервисов, соответствующего требованиям бизнеса.

Другое дело – рынок частных клиентов, у большинства из которых сформировались навыки потребления интернет-сервисов, причем далеко не всегда операторских. Конкурировать с OTT-игроками телеком-операторам трудно еще и потому, что среди популярных интернет-сервисов немало таких, которые имеют миллиардные базы пользователей, но тем не менее планово убыточны. «Они даже не прогнозируют в ближайшее время уходить из этих убытков, – замечает Е. Васильев. – И это в среднесрочной перспективе приведет к сложностям на рынке».

Для операторов, которым надо поддерживать и развивать масштабную телеком- и ИТ-инфраструктуру, такой способ ведения бизнеса закрыт. Вот почему мессенджеры и другие OTT-сервисы остаются для них головной болью. «Бороться с ними можно только введением отдельной тарификации VoIP-сервисов либо повышением тарифов, – утверждает М. Савватин. – В ряде стран это уже практикуется. Как будут ограничивать их деятельность в России, пока непонятно. Понятно, что какое-то OTT-регулирование будет, это вопрос поиска баланса интересов».

Пока же для защиты своей выручки в конце прошлого года «МегаФон», МТС и Yota решились на отмену безлимитных тарифов. Глобальный «ВымпелКом» пошел своим путем – к созданию партнерской экосистемы на платформе Veon с функциями мессенджера, маркетплейса и соцмедиа, запуск которой он анонсировал во II квартале 2017 г. Кроме того, оператор заявил о намерениях изменить подход к пакетированию и тарификации услуг для массового рынка. «Проблема прежней, голосоцентричной модели в том, что в пакетные предложения включается слишком много данных, – поясняет Олег Митасов, директор по корпоративной стратегии «ВымпелКома». – При этом их (данные) не ценит ни абонент, ни рынок, а между тем построение и расширение сетей для поддержки возможности прокачивать огромное количество данных – это основная затратная статья операторов».

Рано или поздно, считает О. Митасов, рынок осознает необходимость перевернуть модель – и начать строить и продукты, и ценообразование, исходя из объема включенных в пакет данных. В результате в тарифном предложении данных станет меньше, а голос, напротив, будет предлагаться в большем объеме, а то и вовсе без ограничений. Кроме того, по словам О. Митасова, поскольку мобильность – «факт использования сотовой сети для передачи голоса и данных» – это предложение, которого нет ни у кого, кроме операторов, ее стоит включать в каждый пакет и брать за нее «небольшую сумму».

«Надо понимать, что места для маневра у сотовых операторов не так много, – говорит М. Савватин, – прямое и явное повышение цен вызовет нарекания со всех сторон: абонентов, регулятора, правительства страны. Но другого пути у них нет. Цены будут расти за счет каких-то скрытых вещей, например для новых подключений. При этом операторы запросто могут начать переводить пользователей архивных тарифов на более дорогие новые».

При этом очевидно, что собственными силами создать сервисы, способные вызвать wow-эффект у миллионов пользователей, большим телеком-игрокам вряд ли удастся. И это естественно, считает Виталий Езопов, генеральный директор «Мастертел», ведь для создания мегапопулярных продуктов требуются особые компетенции, «легкие» программисты. По его мнению, у операторов связи и сервис-провайдеров разные ДНК, и потому первые всегда уступают в конкурентной борьбе вторым.

Пока у игроков российского телеком-рынка получается только копировать популярные сервисы интернет-компаний. Свои мессенджеры есть сегодня у МТС («МТС Connect») и у «МегаФона» (eMotion), но сказать, что они стали настолько популярными, чтобы заменить Viber или WhatsApp на смартфонах массовых пользователей, нельзя. И если до сих пор операторы не смогли дать рынку ни принципиально новой услуги, ни бизнес-модели, то вряд ли они смогут это сделать в ближайшем будущем.

«Не всегда за wow-эффектом скрыта только идея, часто это большая работа, много времени и серьезные инвестиции. Небольшим компаниям финансирование найти трудно, поэтому сегодня именно крупные игроки предлагают рынку интересные инновационные идеи, зачастую покупая их у стартапов», – возражает И. Астахов. Однако аналитики полагают, что не стоит ждать от оператора такого сервиса, который «взорвет массовый рынок». «Я думаю, эффект им придется получать за счет ниш, т. е. того, чего они раньше боялись и куда старались не ходить. Там не будет wow-эффекта, но вполне могут быть какие-то "фишки". И это станет дополнительным источником дохода», – прогнозирует М. Савватин.

Сервисы сервисами, а инфраструктура?

Физические сети, узлы связи, антенно-мачтовые сооружения, которые с легкой руки одного из инфраструктурных операторов называют просто башнями, – это и важнейший актив, и огромная статья сначала капитальных, а затем и операционных затрат для операторов связи, особенно в России с ее масштабами и невысокой плотностью населения. И потому как только доходы операторов начинают демонстрировать малейшее замедление, на повестку дня встает вопрос о передаче всего, что связано с мониторингом, эксплуатацией и управлением сетями, на аутсорсинг или в управление вендору.

Первой решилась на такой шаг компания МТС, заключившая с NSN (ныне Nokia) контракт на аутосорсинг эксплуатации сети в 16 регионах Центрального федерального округа. Во исполнение его условий – оказания профессиональных услуг по эксплуатации и обслуживанию сетей – вендор в 2011 г. открыл в Воронеже GNOC (Global Network Operation Center). И в течение пяти лет компания специализировалась на проектах по централизованному обслуживанию сетей связи сначала МТС, а потом и «ВымпелКома»: вели мониторинг сетей, устраняли неисправности, изменяли конфигурацию и контролировали качество. А осенью прошлого года на основе GNOC был открыт Глобальный центр предоставления услуг Nokia.

Так что «ВымпелКом» при выборе в недавнем тендере поставщика услуг управления фиксированными, мобильными и транспортными сетями в Южном, Северо-Кавказском и Центральном федеральных округах России, в том числе и в Москве, основывался на опыте работы с этим партнером. В остальных регионах управлять сетями «ВымпелКома» будет еще один победитель тендера – компания Huawei, которая хотя и не имеет опыта подобной работы с операторами связи в России и странах СНГ, зато в мире предоставляет услуги управления сетями 23 ведущим операторам и оценивает свою долю глобального рынка managed services в 30%.

С точки зрения экспертов и коллег по рынку шаг «ВымпелКома» – кстати, взявшего курс на трансформацию в сервисную компанию еще при Михаиле Слободине, – выглядит рискованным, чреватым потерей контроля над сетью, качества услуг для пользователей, а также излишней зависимостью от вендоров. Хотя, как отмечает Дмитрий Ли, директор по маркетингу бизнес-сегмента «ВымпелКома», принятию стратегического решения о передаче сетей в управление вендорам предшествовала глубокая проработка всех рисков. «Мы не ожидаем отрицательных результатов, – говорит он, – поскольку как компания, имеющая амбиции быть клиентоориентированной, заранее подумали о том, что клиент почувствует, и потому рассчитываем, что для всех наших клиентов качество услуги по крайней мере не ухудшится».

В этом контексте передача сетей в управление вендорам выглядит как один из вероятных сценариев трансформации операторского бизнеса – возможность сосредоточиться на формировании инновационных продуктовых предложений и сервисов, на поиске подходящих партнеров, на поддержании взаимодействия с клиентами. Это сценарий, который будет востребован при развертывании сетей 5G, – а они, по официальным заявлениям регулятора, появятся в крупных российских городах уже в 2020 г. Уже сегодня понятно, что на сей раз смена поколений сотовой связи будет сопровождаться не только повышением спектральной эффективности, но и существенным уплотнением сетей. По словам В. Ермакова, для реализации этой принципиально новой технологии операторам придется развернуть миллионы микросайтов. «По нашим оценкам, для покрытия населенных зон на территории России каждому оператору, чтобы обеспечить связь 5-го поколения, важно построить не меньше 1 млн малых сот, – говорит он. – И если каждый это будет делать самостоятельно, потребуется в 5–10 раз больше инвестиционных программ, чем мы сегодня имеем». А ведь такие сети нужно будет еще и содержать.

Для решения задачи операторам придется задействовать весь потенциал совместного использования активной и пассивной инфраструктуры и подключить к процессу строительства сетей и их эксплуатации третьих игроков – инфраструктурные компании. Иными словами, успешное развертывание сетей 5G потребует от операторов пересмотреть свою бизнес-модель, выделить процессы, управление которыми можно делегировать партнерам, скооперироваться с конкурентами и начать активно взаимодействовать с сервисными компаниями.

| Н о в а я р о л ь э к о с и с т е м ы |

В условиях падения доходов от основного бизнеса операторы переосмысливают и экосистему, объединяющую партнеров, с которыми они взаимодействуют при оказании услуг своим клиентам и абонентам. Задача – переформатировать ее таким образом, чтобы и частные, и корпоративные пользователи получали из «одного окна», от лица сотовой компании, все необходимые им сервисы, в том числе не имеющие никакого отношения к телекому (к примеру, абоненты Tele2 могут со скидкой пользоваться службой такси Gett). «Оператор старается взять на себя основные взаимосвязи в сложившихся экосистемах: стать для партнеров единой точкой входа к клиенту, естественно, небесплатно, а за некую комиссию, которая взимается с каждого такого контакта с пользователем, – поясняет М. Савватин. – Раньше никто из игроков телеком-рынка этим не занимался, а сейчас, когда приходится биться за каждую десятую процента роста, новые услуги, предоставляемые с помощью партнеров, становятся неким драйвером выручки». Впрочем, по мнению аналитика, далеко не все корпоративные клиенты воспринимают оператора как «одно окно». Многие из них привыкли обращаться за сервисами к системным интеграторам, а к оператору – за их телеком-составляющей. Да и продавать такие продукты сотрудникам оператора достаточно сложно. Вместе с тем, по признанию системных интеграторов, будучи участниками таких экосистем, они сейчас очень глубоко вовлечены в процессы трансформации телеком-отрасли. «Изменение стратегии развития операторов связи существенно повлияло на наши планы, – говорит Игорь Самсонов («Инфосистемы Джет»). – Мы создали у себя целые отделы, ответственные за проработку и внедрение новых продуктов, ранее не характерных для телеком-рынка». Поиск новых форм сотрудничества ведет к созданию своего рода распределенных команд, которые обеспечивают работу одного сервиса. К примеру, «Яндекс.Телефония» – результат постоянной совместной деятельности сотрудников не только этого проекта, но и оператора связи «СанСим» («Кантриком») и разработчика MightyCall. «По сути мы работаем в формате единой, но распределенной команды, – поясняет Е. Алексеенко, – правда, не географически, а по юридическим лицам. Каждый член команды является сотрудником определенного юрлица, но у всех одна цель, синхронизированное понимание стратегии развития сервиса». |

Куда ж нам плыть?

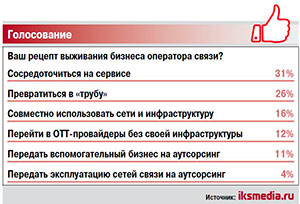

Деловой специализированный портал iksmedia.ru включился в поиск новых путей развития игроков телеком-рынка и попросил своих посетителей (а это в основном представители профессионального сообщества) проголосовать за наиболее правильный, на их взгляд, способ, который позволил бы операторам связи вернуться к росту доходов в условиях всеобщей цифровизации. Результаты голосования, не претендуя на точное отражение всего спектра мнений, существующих на рынке, тем не менее оказались весьма показательными и во многом совпали с оценками игроков и аналитиков.

Так, набравший наибольшее количество голосов вариант ответа «сосредоточиться на сервисе» вполне соответствует курсу на превращение в сервисную компанию, о приверженности которому успели заявить несколько операторов. А вот с советом «превратиться в трубу», который оказался по популярности на втором месте, операторы в большинстве своем не соглашаются, считая такой путь очень капиталоемким, особенно в преддверии прихода технологий 5G. Хотя этот вариант, будучи связан с развитием и совершенствованием инфраструктуры, является для них наиболее естественным и органичным. Кроме того, именно наличие собственных сетей, позволяющих гарантированно обеспечить сквозное качество сервисов для B2B- и B2G-клиентов, и выделяет операторов из ряда OTT-конкурентов.

Что касается модели совместного использования активной и пассивной сетевой инфраструктуры (третье место по итогам голосования), операторы уже в той или иной степени реализуют ее для обеспечения связи внутри торговых и бизнес-центров, на метрополитене, и это весьма помогает им сократить расходы. Начав с пассивной инфраструктуры, сегодня игроки телеком-рынка уже созрели для массового распространения этого опыта на инфраструктуру активную.

Трансформация операторов связи в ОТТ-провайдеров без своей инфраструктуры, без сомнения, приведет к серьезным изменениям в привычных схемах и моделях ведения бизнеса. Однако подобная смена ориентации несет в себе определенные риски: потерять выстроенный за два с лишним десятка лет бизнес и не получить новый. Конкуренция в сегменте OTT уже сегодня очень высока.

Не слишком большой разброс числа голосов в пользу разных сценариев и отсутствие среди них явного лидера мнений можно рассматривать как еще одно свидетельство неопределенности, в которой пребывает рынок. Поиски продолжаются, и от того, на какой составляющей – инфраструктурной или сервисной – решат сконцентрироваться операторы, насколько они окажутся готовы предоставить доступ к своей клиентской и абонентской базе партнерскому сообществу, будет зависеть новый облик российского телекома.