| Рубрикатор |  |

|

| Статьи |  |

ИКС № 4 2020 |  |

|

| Николай НОСОВ | 22 октября 2020 |

Цифровой рубль – за и против

Насколько целесообразно введение цифрового рубля, предложенного Банком России? Каковы могут быть модели его использования?

Зачем нужен цифровой рубль?

Мы все реже пользуемся наличными деньгами, прикладывая вместо этого к терминалу банковскую карту, переводя деньги со смартфонов или оплачивая товары и услуги через интернет. Безналичные деньги не рвутся, вор в трамвае не вытащит кошелек из кармана, а если украдет карту, то ее можно быстро заблокировать. В случае крупных покупок не надо носить чемодан с деньгами. Бизнесу удобнее вести учет расходов и доходов на компьютере, а не пересчитывать купюры в мешке. Не нужен бронированный сейф, нет платежей за инкассацию и вооруженную охрану перевозки купюр. Отправляясь на отдых в Египет, не надо думать о декларировании наличной валюты на таможне в аэропорту. Безналичные расчеты вытесняют наличные, победу одерживает безналичный рубль.

Однако у наличных денег есть свои козыри, которые не дают завершить процесс цифровизации денежного оборота. Как популярно объяснил знакомый банкир, деньги клиента в банке – это уже деньги банка, а не деньги клиента. После внесения на счет, перевода наличных в безналичную форму клиент теряет над ними контроль в обмен на обязательства, которые финансовая организация может и не выполнить. И произойти это может не только в случае отзыва лицензии. Банк может задержать платеж из-за нехватки денег на корсчете в ЦБ, отклонить перевод, посчитав его подозрительным, автоматически списать сумму, выставленную судебным приставом. И что еще раздражает – берет комиссию за переводы, например при оплате услуг ЖКХ.

Бизнес тоже заинтересован в использовании наличности. Бумажные деньги принимаются в любой торговой точке – не нужно покупать терминал, подключать к сети, заключать договор на обслуживание с банком. Не надо ждать, когда деньги клиента придут на счет, что особенно важно в периоды падения курса – деньги, полученные через три дня, могут за это время сильно обесцениться.

Решением может стать цифровой наличный рубль, соединяющий преимущества наличной и безналичной валюты. Рубль, который, подобно обычной купюре, лежит в цифровом кошельке владельца и которым тот может расплачиваться с другим человеком, как бумажной купюрой, без банковских комиссий.

Страсти по криптовалютам

О преимуществах использования цифрового аналога наличных денег говорят уже давно. В 1998 году компьютерный инженер Вэй Дай изложил идею криптовалюты b-money, а криптограф Ник Сабо – алгоритм децентрализованной цифровой валюты, которую назвал цифровым золотом. В 1999 году в романе «Криптономикон» классик киберпанка Нил Стивенсон описал цифровую валюту – защищенное криптографией и не зависящее от государства средство платежа, прообраз криптовалюты. В 2009 году появилась первая практическая реализация идеи – биткоин. К маю 2011 года стоимость биткоина выросла в 28 раз, успех повлек появление новых криптовалют, таких как Ethereum, Litecoin, Emercoin.

В России отношение к криптовалютам сильно менялось. Сначала они воспринимались как средство расчетов криминальных элементов. Для этого были основания – взять хотя бы работу сети наркоторговцев Silk Road. За использование криптовалют предлагали ввести уголовную ответственность, причем за особо крупные сделки наказывать строже, чем за убийство.

Историческим стало первое обсуждение криптовалют в Государственной Думе в июне 2016 года, после чего позиция государства смягчилась и начали рассматриваться вопросы легализации цифровых денег. Отмечались важность введения криптовалют в правовое поле, потенциал использования в интернете вещей, польза майнинга для экономики.

Сегодня криптовалюты находятся в «серой» зоне, но общий тренд опять изменился. 31 июля 2020 года Президент России подписал закон «О цифровых финансовых активах, цифровой валюте и о внесении изменений в отдельные законодательные акты Российской Федерации» № 259-ФЗ, запрещающий использовать криптовалюты в качестве средства платежа. Государство пока не запретило криптовалюты безоговорочно с установлением административной и уголовной ответственности, но такое решение уже не удивит.

Что такое «цифровой рубль»?

В криптовалютах власть не устраивает относительная анонимность и невозможность контроля эмиссии – одной из важнейших функций государства. Вместе с тем уже стали понятны преимущества криптовалют для бизнеса, прежде всего в плане снижения транзакционных издержек. Компромиссным вариантом может стать цифровой рубль, материал о котором «Цифровой рубль. Доклад для общественных консультаций» недавно опубликован Банком России.

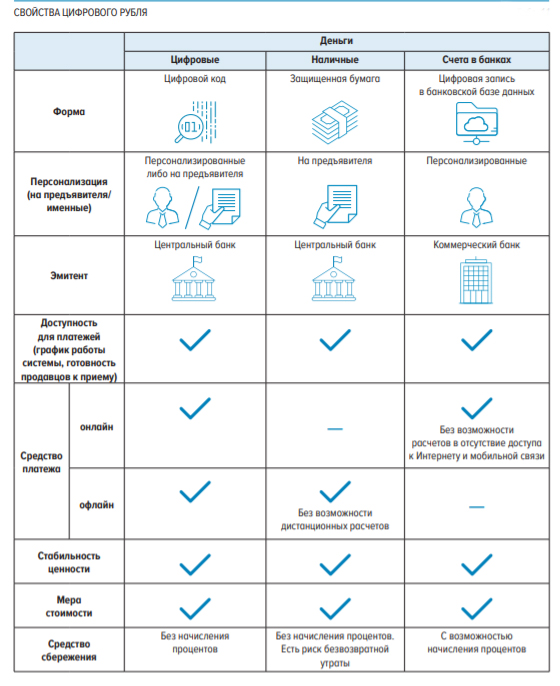

Источник: Банк России

Рис. 1. Сравнительные свойства цифрового рубля

Цифровой рубль – это все тот же российский рубль, который будет выпускаться Банком России в цифровой форме дополнительно к существующим формам денег (рис. 1). Граждане будут иметь возможность зачислять цифровые рубли в свои электронные кошельки и пользоваться ими с помощью мобильных устройств и других носителей, как в онлайн-режиме, так и офлайн, в отсутствие доступа к интернету. В этом случае один из возможных вариантов – расплачиваться цифровыми рублями через интерфейс NFC (Near Field Communication). Не нужно платить банку комиссию за перевод, и, как в случае наличной валюты, деньги продавцу поступают сразу. Они не рвутся, и их труднее украсть.

Цифровой рубль дополнит денежное обращение и будет использоваться одновременно с наличными рублями и средствами населения и предприятий на счетах в банках. Граждане и предприятия смогут свободно переводить свои деньги из одной формы в другую, т.е. из цифрового рубля в наличные или на счет в банке и обратно.

Особо подчеркивается, что цифровой рубль не криптовалюта, т.е. эмитировать его может только Банк России. Наличный рубль имеет серию и номер, цифровой рубль будет иметь уникальный цифровой код. Цифровой рубль будет храниться в индивидуальных электронных кошельках, открытых непосредственно в платежной системе Банка России и являющихся его обязательствами. По сути – каждый сам себе станет банком со своим корсчетом в ЦБ.

Банк России сформулировал требования к цифровому рублю:

- простота использования, поддержка типовых платежных сценариев, например, перевод получателю по номеру его мобильного телефона;

- высокая скорость выполнения операций; платеж цифровым рублем в торгово-сервисных предприятиях не должен занимать больше времени, чем оплата платежными картами или через сервисы мгновенных платежей;

- надежность, успешное выполнение всех операций с вероятностью сбоя, близкой к нулю;

- издержки плательщика при совершении операций с цифровым рублем должны быть не выше, чем при использовании платежных карт и других инструментов розничных платежей;

- повсеместность приема, как у наличных денег;

- безопасность хранения средств в электронном кошельке, уверенность потребителя в низком риске потери средств вследствие взлома или мошенничества;

- удобство и легкость конверсии в наличные и средства на счетах в банках.

Также требуется обеспечить бесшовность переводов цифрового рубля с электронного кошелька онлайн на электронный кошелек офлайн и обратно.

Для конверсии средств со счетов в коммерческих банках в цифровой рубль могут быть установлены такие же ограничения, какие существуют для наличных денег, например, необходимость заблаговременно предупреждать банк о снятии крупной суммы со счета.

Модели использования цифрового рубля

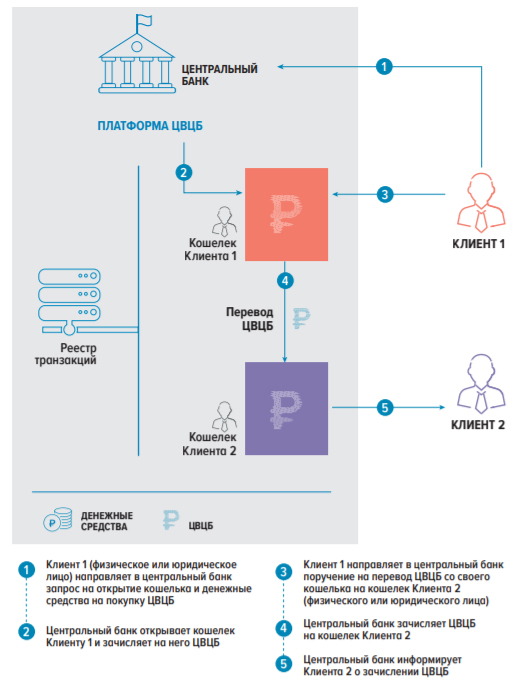

Банк России предложил несколько возможных механизмов взаимодействия обладателей цифровых рублей и ЦБ. Наиболее простой и логичный (в опубликованном документе – модель В, рис. 2) предусматривает прямое обращение владельца цифрового рубля (клиента) к платформе цифровой валюты Центрального банка (ЦВЦБ). Во всяком случае в этом варианте не надо уплачивать комиссию посредникам.

Источник: Банк России

Рис. 2. Взаимодействие обладателей цифровых рублей и ЦБ. Модель В

Финансовым организациям скорее понравится модель С (рис. 3), в которой банки по поручению клиентов инициируют запросы на открытие кошельков и проведение расчетов на платформе ЦВЦБ, а также отправляют запросы на осуществление переводов. Близка к схеме обращения безналичных денег модель D, когда банк-посредник сам открывает кошельки с цифровыми рублями для клиентов и проводит по ним операции.

Источник: Банк России

Рис. 3. Взаимодействие обладателей цифровых рублей и ЦБ. Модель С

В качестве механизма технической реализации ЦВЦБ рассматриваются три варианта: распределенный реестр (блокчейн), централизованный реестр, т.е. одна база, в которую записываются все транзакции, и гибридная модель, включающая распределенный и централизованный реестры.

Вопросы для обсуждения

Банк России вынес на обсуждение более десятка вопросов по экономическим и технологическим аспектам введения цифрового рубля. Главный вопрос – нужен ли он вообще?

«В отличие от безналичных рублей, по сути являющихся долговыми расписками банков, цифровой рубль – деньги, которые эмитируются государством. При оплате банковской картой взимаются комиссии в пользу платежных систем, банка – держателя ваших денег. При использовании цифрового рубля посредников нет. Это отличное решение, эффективное с точки зрения экономики, и хорошо, что оно приходит в нашу жизнь. Чем быстрее придет, тем лучше будет людям и обществу», – отметил интернет-омбудсмен Дмитрий Мариничев.

Вопросы вызывает механизм реализации и сама трактовка понятия «цифровой рубль». «Блокчейн решает проблему доверия к оператору платежей. В случае с ЦБ никакого недоверия к оператору нет. Проще создать электронную систему платежей типа «Яндекс.Деньги», но от лица Банка России и назвать ее «электронный рубль», не путая с понятием «цифровой рубль». При этом не нужно делать блокчейн, и накладные расходы будут в разы меньше», – считает основатель блокчейн-платформы Erachain Дмитрий Ермолаев.

Электронные деньги хорошо себя зарекомендовали, но в России до сих пор не являются полноценным средством платежа. Ограничения заданы законом «О национальной платежной системе» от 27.06.2011 № 161-ФЗ, в котором четко сказано, что электронные деньги запрещено использовать для переводов от юридических лиц. То есть ими не могут расплачиваться все субъекты экономики. На момент принятия закона такое ограничение было оправдано ввиду слабого контроля со стороны Банка России за транзакциями внутри электронных платежных систем. Однако электронная платежная система, запущенная самим ЦБ, будет под полным его контролем, дополнительные ограничения не нужны, и можно сделать полноценный электронный рубль. Электронные деньги – следующий шаг в развитии денег. Такие деньги более технологичны и удобны, чем безналичные банковские платежи. По мнению Дмитрия Ермолаева, перепрыгивать сейчас через эту ступеньку развития денег сразу на «цифровые деньги» еще рано.

Эксперт выразил сомнение в возможности реализации оплаты в режиме офлайн. «Даже при использовании блокчейна с множеством защищающих его нод транзакция вне сети может породить двусмысленность. Например, при платежах рублями с одними и теми же цифровыми кодами за разные товары. Если нет доступа к децентрализованной базе блокчейна, то проверить на лету, кому переведены цифровые рубли, невозможно».

Цифровой рубль – это цифровой аналог наличного рубля, с которым нет надобности обращаться к третьему лицу, прежде чем достать деньги из кошелька и заплатить за товар. Отчасти, особенно в модели В, предлагаемая Банком России цифровая валюта этими свойствами обладает. Государство может снизить ее волатильность, чем она будет отличаться от криптовалют.

Цифровое золото из романа Нила Стивенсона – защищенное криптографией платежное средство, не зависящее от воли чиновников, не подпадающее под санкции и запреты и в то же время выполняющее функции сокровища, т.е. защищенного от инфляции капитала, – по-прежнему остается мечтой. Государства не откажутся от возможности решения текущих вопросов за счет эмиссии, печатая доллары, евро и рубли, тем самым обесценивая существующие сбережения граждан. В цифровом виде эмиссия даже дешевле – не надо тратиться на бумагу и краску.

В целом инициатива Банка России – шаг в правильном направлении. Идея снижения издержек за счет уменьшения стоимости транзакций и числа посредников выглядит привлекательной. Вопрос в конкретной реализации, учитывающей интересы населения и игроков рынка. Широкое обсуждение, в том числе в СМИ, поможет сделать оптимальный

выбор.

Заметили неточность или опечатку в тексте? Выделите её мышкой и нажмите: Ctrl + Enter. Спасибо!