| Рубрикатор |  |

|

| Все новости |  |

Новости отрасли |  |

|

Рынок платежных услуг учится у телекома

| 07 апреля 2017 |

Рыночные механизмы, применяемые на ИТ- и телеком-рынке, помогут развитию банковского сектора.

Ассоциация участников рынка электронных денег и денежных переводов представила аналитический отчет «Платежи как социально значимая услуга – новейшие подходы к регулированию», а также первый в России перевод Директивы ЕС № 2014/92/ЕС «О платежных счетах».

Базовые финансовые услуги неизбежно становятся социально значимыми, отмечается в отчете. Без возможности открыть счет, потребители вынуждены нести высокие издержки на получение зарплаты, социальных пособий, оплату проезда и иных услуг, налогов. Поэтому регуляторы начинают заимствовать подходы и инструменты из других отраслей и рынков.

В отчете отмечается, что современные потребители хотят не просто иметь счет в банке, но и обладать песонифицированным набором функций. Значит недостаточно убедить (или заставить) их открыть счет, надо больше работать над услугами, которые к этому счету прилагаются.

По статистике Банка России, в стране сейчас на душу населения приходится порядка пяти счетов, но при этом экономика по-прежнему остается преимущественно наличной. То есть, делают вывод аналитики, дело не в наличии счетов как таковых, а в отработанных рыночных практиках. И здесь у стран с развитой банковской системой, отмечается в отчете, проблемы гораздо более сложные, чем у развивающихся. В последнем случае, как правило, довольно бывает решить вопрос с физической доступностью сервиса, но в развтых странах с этип проблем нет - есть и физическая доступость банков, и всевозможные системы удаленного доступа. Но проблема не решается.

Например, существенным моментом является сложня тарификация банковских продуктов и услуг, которая остается непонятной клиенту. Кроме того, он не может оценить выгоду открытия счета конкретно в том или ином банке, потому что нет возможности сравнить разные продукты.

В ряде стран предприняты попытки создать специальные интернет-сервисы для сравнения услуг и предложений разных банков, но их работа пока далека от совершенства. Это в первую очередь связано с тем, что обновление информации от банков часто происходит буквально вручную. поэтому нередки ошибки и данные порой бывают не актуальны.

Кроме того, процесс перехода из банка в банк, особенно если есть желание перевести свой основной счет, куда перечисляется зарплата или пенсия, пока еще требует большого количества времени и усилий.По сумме факторов, сейчас клиенты обслуживаются не в тех банках, где им было бы удобно или выгодно аолучать услуги, а в тех, где они оказались в силу обстоятельств.

Эти обстоятельства существовали всегда, но, как отмечено в отчете, только сейчас, когда встал вопрос о внедрении новых технологий и новых финансовых сервисов, они стали сдерживающим фактором для развития рынка. Соотвествено, у регулятора есть только два пути: либо попытаться жестко регулировать рынок, включая наборы и порядок предоставляемых банками услуг, либо всем силами развивать конкурентную среду.

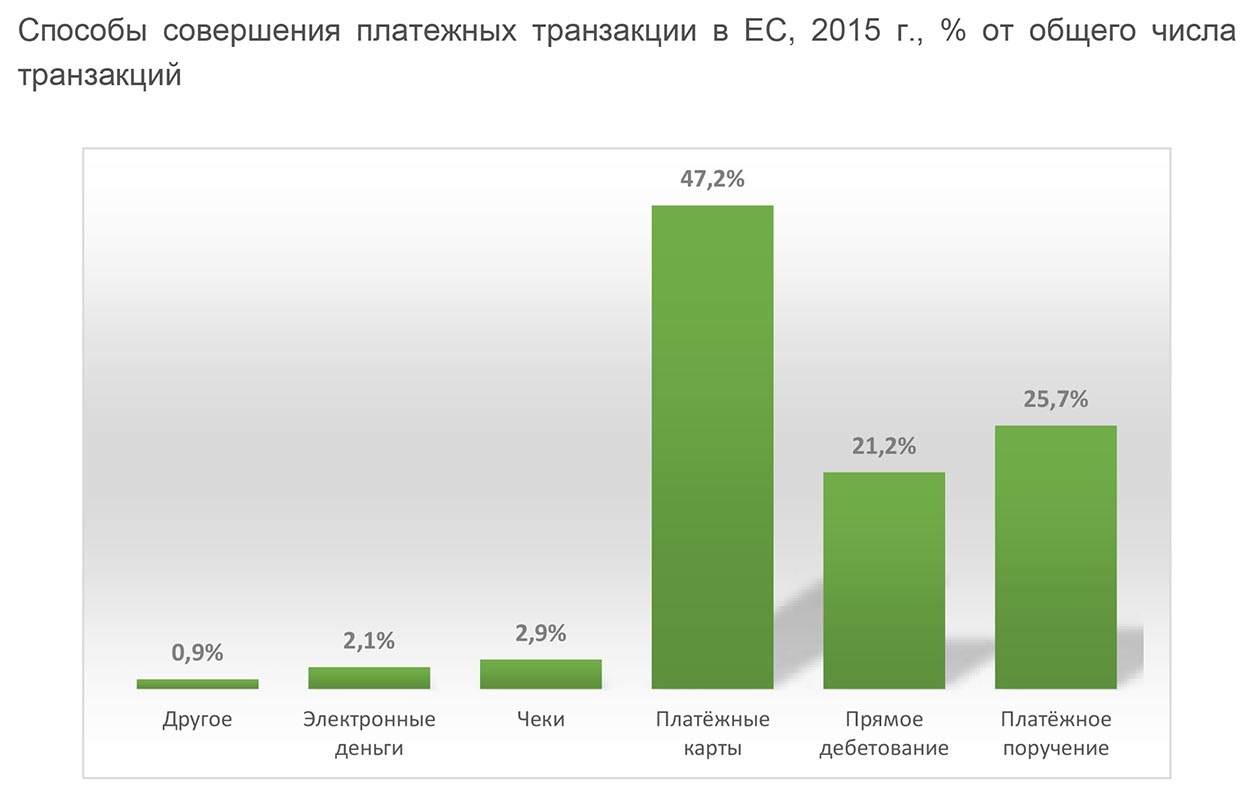

Особенностью европейского рынка можно называть относительно активное использование платежных счетов - по статистике Европейского Центрального Банка за 2015 год почти половина (47,2%) транзакций происходили в Евросоюзе с использованием платежных карт, за платежными поручениями - 25,7% расчетов и за прямым дебетованием - 21,1%.

Впрочем, активное использование платежных счетов совершенно не обозначает, что в европейских странах доступ к банковским услугам есть у всех желающих - значительная часть людей, ососбенно из социально незащищенных слоев, по-прежнему не имеет к ним доступа. С этой целью в Европе в 2014 году и была подготовлена Директива Евросоюза о платежных счетах, предложения которой опираются на опыт реформ в других отраслях, в первую очередь, в телеком-отрасли.

Например, согласно этой директиве в Европе будут созданы специальные сайты-агрегаторы условий обслуживания в банке – по аналогии с Яндекс.Маркетом в электронной коммерции, Skyscanner или Expedia в авиаперевозках. Согласно директиве, в каждой стране Евросоюза будет создан как минимум один такой сайт, который упростит и получение услуги потребителем, и поможет банкам активнее привлекать свою целевую аудиторию. Но для того чтобы подобные агрегаторы увидели свет, нужно предварительно решить две задачи: во-первых, унифицировать протоколы передачи информации, а во-вторых, стандартизировать наименования услуг, связанных с платежным счетом. Сейчас по каждому из этих направлений идет активная работа.

По положениям директивы, такие сайты могут принадлежать как государственным органам, так и частным лицам или организациям.

В отчете отмечается, что на рынке финансовых услуг такие сайты-агрегаторы в новинку, но они органично вписываются в общую парадигму интернет-экономики. Опыт работы подобных агрегаторов в других отраслях подтверждает этот тезис.

Европейские регуляторы также регламентировали процедуру смены банка. Дело в том, что сейчас потребители фактически оставлены с этой задачей один на один: банк, от котрого он хотел бы уйти, в этом не заинтересован, а банк, в который он хотел бы обратиться, не имеет никакого инструмента для перевода клиента. Такое положение напоминает ситуацию на мобильном рынке до введения переносимости номера. Однако, внедрение MNP, радикальным образом изменило ситуацию. Директива предписывает, что аналог MNP должен быть введен и в области банковских услуг. Потребителю будет достаточно обратиться в новый банк, который автоматически перенесет все автоплатежи, длительные поручения и иные настройки из старого банка, и в заранее оговоренную дату старый счет будет закрыт. Вооружившись опытом рынка сотовой связи, к 2018 году Европейская комиссия также изучит целесообразность введения в Европе системы переносимости номера банковского счета. При смене счета клиент сможет либо сохранить свои старые банковские реквизиты, либо просто перепривязать новый счет к неизменному идентификатору (например, номеру мобильного телефона). Дополнительно, на всей территории Европейского Союза будет введена единая терминология при описании услуг, связанных с платежным счетом.

Аналитики отмечают, что перечисленные подходы, в отличие от прямого тарифного регулирования, направлены на устранение неэффективных рыночных практик и создание корректных стимулов, побуждающих к более активной конкуренции на рынке. Такие решения применяются на финансовом рынке впервые.

Читайте также:

37 млн заявок принято в рамках услуги MNP

Обслуживанию неактивных электронных кошельков прописали стандарты

ФАС нашла признаки ограничения конкуренции на рынке приложений для смартфонов

Закончено расследование уголовного дела о телефонных мошенничествах в Калининградской области

Агрегаторам такси запретят передавать заказы водителям, не имеющим необходимое разрешение

Оставить свой комментарий:

Комментарии по материалу

Данный материал еще не комментировался.